资本投资,投资的既是团队、技术、产品、渠道,但最终为股权。股权值钱,资本才有收益。

如想获得资本关注,股权架构需关注以下几点:

01 谨慎与资本进行对赌

常见的对赌条款为:经营不达标、冲ipo不成功等情况下,创始人按照约定的价格向投资者支付货币、或者回购投资者的股权、或者向投资方转让股权。

赌赢了,鸡犬升天;赌输了,一地鸡毛。十赌九输,对赌成功的案例凤毛麟角,对赌失败的案例屡见不鲜。

资本尽调,不仅关注成长性,也关注之前的对赌情况,毕竟没有资方愿意投资一个股权归属不确定的标的。等走到拟ipo阶段,报材料前更是要对影响控制权的对赌协议进行及时清理。(详见:)

【总结】:创始人需对公司情况和个人能力进行客观评估,谨慎签署对赌。

02 联合创始人勿平均分配股份

创业阶段,是战友、是兄弟,股份五五开、三三三。平均分配的股权,缺少带头大哥,都是股东、都有决策权,往往众口难调,难形成一致决策。众筹是最常见的平均模式,也是最容易带来“众愁”的模式。(详见:)

背后逻辑:根据《公司法》,n个股东都可以使用股权权益。民主表决但不集中,容易导致项目流产。

等公司壮大后,并不意味能消除平均主义下的隐患,特别是各方股东经营思路和利益诉求发生分歧时,股权的争夺战就会拉开序幕。

当然也有个例:某歌唱组合,坚持五五分账,从广场舞走到了央视。人性战胜利益,令人佩服。然而希望更多的企业家依靠良性的规则设计,而不仅靠个人魅力。

【总结】:要有一方说了算,通过同股不同权或者股权架构调整,及早做好股权配置,利于资本介入。

03 做好各类股东的股份安排

第一、创始人如何持股?

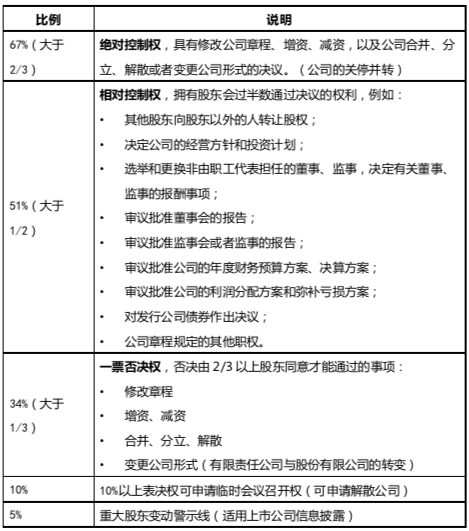

首先,牢记以下几条股权底线:

其次,股权较为分散时,与联合创始人签订一致行动人协议;

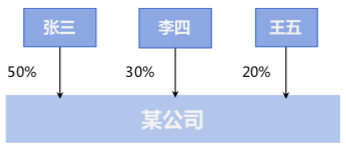

三人创业,常见为50-30-20,或者40-30-30。大股东比例有时候达不到67%,就会存在两种情况:

• 大股东比例=其余两个小股东的比例;

• 大股东比例略大于其余两个小股东的比例,但未达到67%。

如果:其余两位小股东联合,要么形成五五开的局面,要么加起来超过34%的一票否决权,倘若三位创始人齐心协力还好,一旦在经营管理上出现分歧,公司治理就容易陷入“你同意,我否定”的僵局。

【总结】:签订一致行动人协议,对重大事项的表决进行一致性安排。特别是在未来要引入外部投资者时,更要注重创始团队的一致性对外表决。

再次,借助有限合伙企业gp的身份,化解表决权困境;

如某企业调整前,张三作为大股东,与李四、王五,加起来股份一致,存在治理机制失灵的可能。

之前:

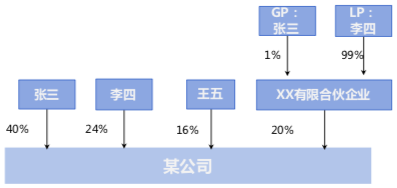

解决方式:

增加一个有限合伙企业,张三作为gp,请李四或其他人作为lp。该合伙企业的股份如果授予给员工,则lp为员工;如果未授予出去,则李四暂时代持。

之后:

张三的表决权从50%增加到40% 20%,达到了相对控制权,同时解决了激励股份预留的问题。

实际中,股东之间的股份调整,一方面是在股东之间转让,另一方面配套股权激励方案同步调整。

【总结】:可通过搭建持股平台,大股东利用好有限合伙企业的gp身份,化解表决权困境。

注意:拟ipo企业的持股平台gp身份要结合减持期限综合考虑,需根据实际另行安排。

第二、合伙人如何持股?

首先,根据合伙人画像明确要求

其次,做好合伙人的持股安排

• 可设置兑现机制,后面加入的合伙人通过实际付出、业绩达标后换取股权;

• 提前设置好股份回购机制,应对合伙人的各种异动,例如故意和重大过失被解雇、身体原因出现生病无法继任、因死亡出现的财产继承、因离异出现的财产分割以及违法犯罪的等需要离开企业的情形。

04、尽早预留好股权池

现代的企业没有不想融资的、没有不想上市的,而资本投资的方式通常会选择增资入股——将资金打给公司,而非老股转让——将资金打给老股东。资本投资后通常跟被投企业签署反稀释条款,倘若在融资后才实行股权激励,由于没有股权预留,就会带来很多麻烦。

股权预留通常有3种实操方式:

(1)在资本进入前,做好股权架构调整、留好股权池,甚至施行一轮股权激励。一方面是稳定团队,给投资人信心;一方面以低于资本估值的价格授予员工,同时不引起股份支付。特别对利润有要求的拟ipo企业。

(2)如果发展较快,来不及设定科学的员工持股方案,也一定要在资本进入前,搭建好股权池。

(3)老板之前没有预留股份的意识,融资2-3轮后觉得需要激励了,一般为老股东转让一部分股份,用以实施员工股权激励。老股东包括创始团队和资方,如果创始团队的股份较多,能有释放的空间;如果创始团队的股份较少,则就要跟资方进行谈判,从而加大激励难度。

05、系统筹划员工股权激励

经常有企业家说:我也想像雷布斯找合伙人一样,给员工三个选择:多拿钱不拿股、少拿钱拿一部分股、拿一点钱多拿股,更希望遇到不拿钱只拿股的员工。

但员工常有、合伙人不常有。当前的商业环境、员工群体毕竟与十年前不同,后疫情时代,理想主义退却、人性更倾向落袋为安。从马斯洛需求理论的角度来看,没有短期的保障,何谈以后的长远?

基于此,员工激励需要具备一系列前提:业务经营向好、组织架构稳定、核心团队胜任力较强、短期激励到位、责权利对等。诸如这些满足后,再推进中长期激励,则水到渠成、有明显效果。

当然在推进过程中,也要站在员工的角度,做好以下六方面的工作:

• 什么时候能拿到股份?——激励模式

• 能拿多少?——持股比例

• 要不要出钱?出多少钱?——股份价格

• 离职了股份怎么办?——股份退出机制

• 持股后怎么获利?——股份受益

• 持有股份需不需要背指标?——股权激励的业绩指标。

究竟什么样的股权激励方案才是合法合规、不损害股东利益、且符合员工诉求的?请移步:

第三篇 股权激励方案如何设计

扫描二维码关注汉哲微信公众号,查看更多资讯